はじめて不動産投資をするなら不動産投資会社は心強いパートナーです。

ただ、いろいろな考え方の投資会社があるので、あなたの投資スタンスにあった会社選びが重要です。

以下のフォームで、あなたの考えに合致するところにチェックして、最適なパートナーを探すところから始めてください。不動産投資会社選びのコツ

不動産投資会社のホームページを見ていると、だいたいこんな感じで、

・老後資金の準備になる

・生命保険代わりになる

・節税になる

・預金より高利回り

などなど・・耳障りのよい言葉が並んでいるのをあなたも見かけたことがあると思います。

たしかに、こういう側面はあるけど、

どんな不動産でも、このすべてを兼ね備えているわけではありません。

まずは、

あなたの不動産投資の目的をハッキリ認識することから始めましょう。

目的によって適した物件は変わります。それを得意とする不動産投資会社も変わってきます。

例えば・・・

老後資金の準備をするなら

20年後、30年後でも入居者に選ばれる物件でなくてはなりません。

人口減少が続く日本では、

・地方からの人口流出

・東京への一極集中

この2つの大きな流れがあります。

この流れは、コロナがあっても、数年単位で見れば、大きく変わることはないでしょう。

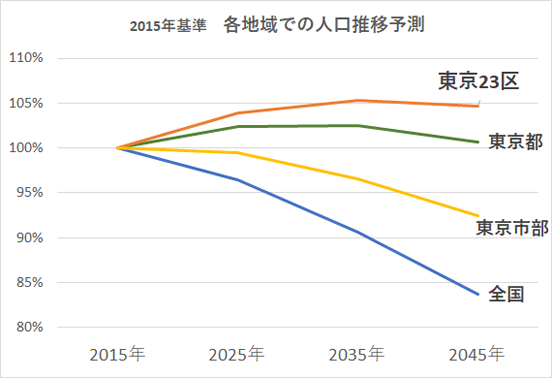

総務省 国勢調査及び国立社会保障・人口問題研究所 将来推計人口、総務省 住民基本台帳に基づく人口、人口動態及び世帯数から算出した人口推移予測はこうなります。

このグラフを見るまでもなく長期的に需要のある不動産は、東京を中心とした不動産であると予測できます。

ですので、不動産投資会社のなかでも東京への投資にこだわっている投資会社が、老後資金準備に向いているといえるでしょう。

□老後準備 をチェックするだけで、そのような投資会社を一瞬で絞り込むことができますので、うまく活用してください。

また、例えば・・・

節税効果を期待するなら

まず購入者が1000万円以上の年収があり、年間の減価償却を多く取れる物件が必要です。

もう少し詳しく言うと

・建物比率が高い物件

・償却期間が短い物件

この2つの条件を満たすと節税効果が期待できます。

まだ分かりにくいですね~

ざっくり言うと、 中古ワンルームを買えばいいでしょう。

土地の割合が少ないほど節税効果が高まるので、地方物件のほうが有利ですが、 将来の入居率を考えると、ちょっと怖いですね。

その他、ローンの期間と兼ね合いもあり、結構緻密な計画を立てないと節税効果を引き出すことは意外と難しいので、 投資会社の担当者や税理士と物件ごとに相談されるのがよいでしょう。

まとめると、中古物件をメインで扱っている投資会社が節税には向いています。

□節税にチェックを入れれば、そのような投資会社だけを、まとめて見ることができます。

不動産投資家 側の条件

不動産投資を成功に導くには、投資する側の条件も重要です。

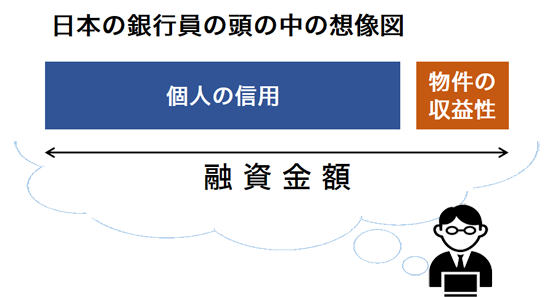

なぜなら不動産投資は株式投資やFXなどの投資と違い投資金を銀行が貸してくれるという点が有利な投資だからです。

不動産投資の本質は、あなたの信用力をお金に替え、さらに物件に替えて収益を生み出すということです。

ですので、

あなたの信用力が、銀行融資を引き出すのに十分であることが大事です。

具体的には、

年収500万円以上が融資を引き出しやすいと言われています。

ただ、金融機関とのグリップが強い投資会社であれば、そこまで年収がなくても提携ローンを引ける会社もあります。

その投資会社が過去に扱ってきた物件の収益が堅調なものであれば、物件の信用も上乗せされて、融資金額が決定するため、年収500万に達しない場合でも、融資が降りるケースもあるのです。

年収500万円前後の方は、念のためフォームの「ご年収は」も設定して、最適な投資会社を絞り込んだほうがよいでしょう。

いい物件を扱っている会社を炙り出すフォーム入力の裏技

いい物件を扱っている会社を炙り出すフォーム入力の裏技

年収が高くても「ご年収は」に、あえて「400~450万円」を設定して検索すると、 年収500万円以下でも対応できる投資会社に絞り込まれます。 これらの投資会社は、金融機関とのグリップが強く、収益性のしっかりした物件を紹介している可能性が高くなりますので、お試しください。

職業については、

毎月決まった金額を得られる会社員や公務員のほうが銀行融資が通りやすい現実があります。

それ以外の職業であっても、対応可能な投資会社も何社もありますので、会社員や公務員以外の人は、フォームの「ご職業は」も設定したほうがよいです。

ちなみに、設定した年収や職業は、サイトを離れるとクリアされますので、ご安心して使ってください。

こんな投資会社はリスクが高い

不動産投資会社を選ぶのに、注意すべきポイントも知っておいたほうがよいでしょう。

僕がリスクがあると思うポイントは、

・サブリースをやたら勧めている

・最初から月1万円程度マイナス想定

・専門知識は不要です と書いてある

・表面利回りで預金等より高いと主張

・不動産投資の一般論しか記載がない

・自社の強みについての言及がない

これらの特徴がある不動産投資会社には、 注意が必要だと僕は思います。

特に、サブリースには注意してください。

かぼちゃの馬車事件で多くの投資家が、1億円以上の借入を起こして投資してしまったのも、 このサブリースを過信したためだと僕は思っています。

35年サブリース付きというと35年間、最初に決めた家賃を 実際の賃貸状況にかかわらず毎月保証してもらえると思いがちですが、 そうならないこともあるというのを知っておくことが大事です。

会社が潰れてしまえば、当然サブリースは解消になりますし、 それよりも頻発しているのは、2年に一度、サブリースの契約更新で 保証家賃の減額が起きることもあります。

また、一番の問題は、 サブリース付きだと投資家が思考停止しがちという点です。

立地や周辺のライバルの状況、さらには将来、ライバル物件が建設される余地があるのかなど 投資するのに当たり前のチェックを怠り、どうせ35年も家賃保証がついているんだから、 これでいいやと気安く判を押してしまう人が多いというのが問題です。

そんな甘い判断では、条件のいい物件を購入することは難しいでしょう。

以上のようなことから、サブリースを前面に出しているところとは、距離を置くのが正解だと僕は思っています。

【追伸】令和2年12月15日にサブリース新法が施行されました。これで少しは、錯誤を生み出す誇大表現は減っていくかもしれませんね。

不動産投資で最も大事なこと

このページの最後に、不動産投資で最も大事なことをお伝えします。

それは、

「自分で考えて判断すること」です。

誰々さんが言ったから、とか業者に勧められるままに投資するのではなく、 自分で判断して、物件を購入することが、何よりも大事です。

一度買ったら、短くても5年、長ければ、子供にまで相続させるかもしれない長いスパンでの投資ですから、大なり小なりトラブルが起きることもあります。

そんなとき人の言いなりで買っていた人は、その助言をした人に騙されたと思い、自分で前向きに問題を解決するどころか悪者探しにばかり力を注ぎかねません。

自分で判断して物件購入した人は、トラブルに対して前向きに解決策を模索することができる人が多いと感じています。

投資は自己責任と昔から言われていますが、特に不動産投資は自分で判断して買うことが重要です。

そのためには、勉強してください。

もし、あなたが、まだ十分な知識がないのであれば、副業といえども、不動産の知識を蓄え、不動産会社の担当者が言っている意味が表面的にも、彼らの本音までも見え据えるくらいまで勉強してから、実際の投資をすべきだと僕は考えています。

□学習向きというチェックボックスも用意しました。

こちらをチェックすると、評判のいい無料資料や無料オンラインセミナーを開催している会社が絞り込まれますので、こちらも活用して、生きた不動産投資の情報を勉強してください。

対面と違い、自宅で学べるオンラインセミナーや資料請求は、しつこい勧誘を心配しないでいいので気軽に申し込めます。

コロナ禍の今、好評なセミナーが、どんどんオンラインで視聴できるようになっていますので、 この機会に生きた情報を学んでおくのがお得だと思います。

コロナが明ければ、対面のセミナーや個別相談がメインに戻るでしょうから、今だけの学習チャンスと思ったほうがいいでしょう。